Частный пример карты рисков. Построение карты рисков в Microsoft Excel Картирование рисков

Карта рисков.

Карта рисков – простой метод оценки рисков

Представители разных отраслей экономики – зачастую задают, как консультантам по управлению рисками вопрос: есть ли простые и наглядные методы, доступные и неспециалистам, которые помогли бы хотя бы грубо оценить риски при развитии новых стратегических направлений бизнеса, крупных инвестиционных планов и т.п.

Что такое карта риска и чем она полезна?

Частный пример карты рисков

Описание структуры карты рисков

Арабские цифры на карте – обозначения рисков, которые были классифицированы по…Построение карты рисков

Производиться как в рамках внедрения системы управления рисками на уровне всей организации , что сложно, а зачастую и невозможно выполнить внутренними силами организации.

Для решения обособленного круга задач по управлению рисками , например в рамках предварительной оценки различных стратегий развития.

Что Вы можете сделать сами: процесс построения карты риска.

В общем случае процесс картографирования рисков позволяет:

o выделить риски

o расположить риски по приоритетам

o оценить количественно (разбить на классы) риски организации.

Методы, которые применяют консультанты при составлении карты рисков включают

o интервью

o формализованные и неформализованные опросники

o обзоры и исследования отрасли

o анализ документационного комплекта компании

o численные методы оценки

Основные шаги процесса самостоятельного картографирования рисков

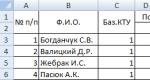

2. определение границ анализа 3. формирование состава команды 4. анализ сценариев и ранжированиеТаблица результатов сценарного анализа и ранжирования рисков

Методы управления рисками.

Сами по себе методы риск-менеджмента достаточно разнообразны. Это связано с неоднозначностью понятия риска и наличием большого числа критериев их… Во – первых, подходы к управлению рисками можно сгруппировать как методы… · Дособытийные методы управления рисками – осуществляемые заблаговременно мероприятия, направленные на изменение…Для снижения внутренних предпринимательских рисков предприятие должно проверять потенциальных партнеров по бизнесу и тщательно подбирать кадры.

Что будем делать с полученным материалом:

Если этот материал оказался полезным для Вас, Вы можете сохранить его на свою страничку в социальных сетях:

| Твитнуть |

Еще рефераты, курсовые, дипломные работы на эту тему:

Риски предприятия, методы их оценки

В дальнейшем я хотел бы развить эту тему при написании дипломной работы. Я считаю, что данный вопрос в настоящее время очень актуален в России, так как.. С другой стороны, он обычно невелик, особенно если человек осторожен. Другое дело риск предпринимателя.На такой риск..

Сравнение эффективности методов сортировки массивов: Метод прямого выбора и метод сортировки с помощью дерева

При прямом включении на каждом шаге рассматриваются только один очередной элемент исходной последовательности и все элементы готовой.. Полностью алгоритм прямого выбора приводится в прогр. 3. Таблица 2. Пример.. Можно сказать, что в этом смысле поведение этого метода менее естественно, чем поведение прямого включения.Для С имеем..

Методы решения жестких краевых задач, включая новые методы и программы на С++ для реализации приведенных методов

Стр. 8. Второй алгоритм для начала счета методом прогонки С.К.Годунова.Стр. 9. Замена метода численного интегрирования Рунге-Кутта в методе прогонки.. Стр. 10. Метод половины констант. Стр. 11. Применяемые формулы.. Стр. 62. 18. Вычисление вектора частного решения неоднородной системы дифференциальных уравнений. Стр. 19. Авторство..

Курс лекций по дисциплине риски вэд модуль. Риск как экономическая категория. Риск в экономической деятельности

Государственное образовательное учреждение высшего профессионального образования российская таможенная академия ростовский филиал.. содержание..

Предпринимательский риск виды риска, оценка фактов и способы его минимизации

В связи с развитием рыночныхотношений предпринимательскую деятельность в нашей стране приходится осуществлятьв условиях нарастающей неопределенности.. Подобная обстановка нескольконеобычна и непривычна для нашего хозяйственника.. Но она вносила явную или по крайней мере кажущуюся четкость,обеспечивала навязанный порядок. Хотя и не с полной..

Аудиторский риск и методы его оценки

Одна из функций аудита и есть контроль финансово-экономической деятельности экономических субъектов.Но в нашей стране аудит ещё не “стал на ноги”.. В связи с этим возникают у аудиторской фирмы (самостоятельного аудитора).. Концепция аудиторского риска, появившаяся в теории аудита в середине 80–х годов, ознаменовала начало нового этапа..

Валютные риски, методы управления и минимизации валютных рисков

Риск выражается вероятностью получения таких нежелательных результатов, как потери прибыли и возникновение убытков вследствие неплатежей по выданным.. Поэтому, с одной стороны, любой производитель старается свести к минимуму.. Уровень риска увеличивается, если: проблемы возникают внезапно и вопреки ожиданиям; поставлены новые задачи, не..

Статистические показатели себестоимости продукции: Метод группировок. Метод средних и относительных величин. Графический метод

Укрупненно можно выделить следующие группы издержек, обеспечивающих выпуск продукции: - предметов труда (сырья, материалов и т.д.); - средств труда.. Себестоимость является экономической формой возмещения потребляемых факторов.. Такие показатели рассчитываются по данным сметы затрат на производство. Например, себестоимость выпущенной продукции..

Решение систем линейных алгебраических уравнений методом простых итераций и методом Зейделя

При использовании итерационных процессов, сверх того, добавляется погрешность метода. Заметим, что эффективное применение итерационных методов существенно зависит.. Сейчас разберем несколько определений которые будем использовать в этой работе.Система линейных уравнений с n..

Количественные и качественные методы оценки риска

Количественная оценка рисков часто сопровождает качественную оценку и также требует процесс идентификации рисков.Количественная и количественная.. Мера риска - это степень неопределенности финансовых результатов, сте¬пень.. Чем меньше значе¬ние стандартного отклонения а и коэффициента вариации по основ¬ным параметрам деятельности, тем..

Карта риска - графическое и текстовое описание ограниченного числа рисков организации, расположенных в прямоугольной таблице, по одной «оси» которой указана силавоздействия или значимость риска, а по другой вероятность или частота его возникновения. На рисунке 1 показан частный пример карты рисков.

На самом деле, в зависимости от целей построения можно построить много разных видов карт риска или вариаций данной карты риска. Мы же будем далее опираться на приведенный на рисунке пример. На этой карте рисков вероятность или частота отображается по вертикальной оси, а сила воздействия или значимость - по горизонтальной оси. В этом случае вероятность появления риска увеличивается снизу вверх при продвижении по вертикальной оси, а воздействие риска увеличивается слева направо по горизонтальной оси.

Арабские цифры на карте – обозначения рисков, которые были классифицированы по четырем категориямзначимости и шести категориямвероятности, причем так, чтобы каждому сочетанию вероятность/значимость был приписан один вид риска. Такая классификация, размещающая каждый риск в специфическую отдельную «коробочку» не является обязательной, но упрощает процесс установки приоритетов, показывая положение каждого риска относительно других (увеличивает разрешающую способность данного метода). Жирная ломаная линия - критическая граница терпимости к риску. При выявлении критических рисков сценарии (причинно-следственная связь процессов, событий и действующих факторов риска), приводящие к рискам выше этой границы, считаются непереносимыми. При разработке стратегии, например, по выявленным непереносимым рискам до принятия данной стратегии требуется понять, как уменьшить или передать такие риски, в то время как риски ниже границы являются управляемыми в рабочем порядке.

Мы описываем здесь процедуры по картографированию рисков организации, которые она может выполнить своими собственными силами. Вообще говоря, методологии построения карты рисков столь же различны, как различны риски компаний. Несмотря на кажущуюся простоту карты рисков, за ее построением лежат не только сложные процедуры количественной оценки (например, для агрегирования представлений топ-менеджмента компании о свойственных ей рисках и их размещения на карте), которые могут быть формализованы, но и неформальный логически довольно сложный процесс.

Построение карты рисков может производиться как в рамках внедрения системы управления рисками на уровне всей организации, что сложно, а зачастую и невозможно выполнить внутренними силами организации. Или для решения обособленного круга задач по управлению рисками, например в рамках предварительной оценки различных стратегий развития. В зависимости от задач и применяемой методологии, организация получает и различные преимущества и выгоды. Методология, о которой мы более подробно поговорим в этой работе, основана на достижении согласованного мнения топ-менеджмента компании о рисках. При этом самая важная выгода - решительное сокращение циклов и времени принятия решения.

Описание структуры карты рисков

На этой карте рисков вероятность или частота отображается по вертикальной оси, а сила воздействия или значимость - по горизонтальной оси. В этом случае вероятность появления риска увеличивается снизу вверх при продвижении по вертикальной оси, а воздействие риска увеличивается слева направо по горизонтальной оси.

Арабские цифры на карте – обозначения рисков, которые были классифицированы по четырем категориям значимости и шести категориям вероятности, причем так, чтобы каждому сочетанию вероятность/значимость был приписан один вид риска.

Такая классификация, размещающая каждый риск в специфическую отдельную «коробочку» не является обязательной, но упрощает процесс установки приоритетов, показывая положение каждого риска относительно других (увеличивает разрешающую способность данного метода). Жирная ломаная линия - критическая граница терпимости к риску.

При выявлении критических рисков сценарии (причинно-следственная связь процессов, событий и действующих факторов риска), приводящие к рискам выше этой границы, считаются непереносимыми.

При разработке стратегии снижения рисков например, по выявленным непереносимым рискам до принятия данной стратегии требуется понять, как уменьшить или передать такие риски, в то время как риски ниже границы являются управляемыми в рабочем порядке.

Построение карты рисков

В общем случае процесс картографирования рисков позволяет:

выделить риски

расположить риски по приоритетам

оценить количественно (разбить на классы) риски организации.

Для составления карты рисков можно применить:

интервью

формализованные и неформализованные опросники

обзоры и исследования отрасли

анализ документационного комплекта компании

численные методы оценки

Основные шаги процесса самостоятельного картографирования рисков

первичное обучение

определение границ анализа

формирование состава команды

анализ сценариев и ранжирование

определение границы терпимости к риску

составление плана действий

технологии количественных оценок и моделирования

При определении границ должен соблюдаться баланс между:

широтой границ

глубиной информации

ценностью той информации, которая будет получена из процесса картографирования рисков.

Таблица результатов сценарного анализа и ранжирования рисков

|

Объект риска |

Триггерный механизм (или фактор риска) |

Последствия (описания) |

Воздействие (значимость или величина потерь) |

Вероятность потерь |

|

|

………………….. |

……………….. |

………………….. |

……………….. |

||

|

………………….. |

……………….. |

………………….. |

……………….. |

Тема 5 Методы управления риском

1. Классификация методов управления рисками

2. Методы уклонения от риска

3. Методы локализации риска

4. Методы диссипации (распределения) риска

5. Методы компенсации риска

1. Классификация методов управления рисками

Сами по себе методы риск-менеджмента достаточно разнообразны. Это связано с неоднозначностью понятия риска и наличием большого числа критериев их классификации. В следующем разделе данной главы мы более подробно рассмотрим основные методы, а здесь ограничимся лишь кратким их обзором.

Во – первых, подходы к управлению рисками можно сгруппировать как методы минимизации негативного влияния неблагоприятных событий следующим образом.

Дособытийные методы управления рисками – осуществляемые заблаговременно мероприятия, направленные на изменение существенных параметров риска (вероятность наступления, размеры ущерба). Сюда можно отнести методы трансформации рисков (Risk control, Risk control to stop losses), которые связаны, в основном, с препятствованием реализации риска. Обычно эти методы ассоциируются с проведением превентивных мероприятий.

Послесобытийные методы управления рисками – осуществляемые после наступления ущерба и направленные на ликвидацию последствий. Эти методы направлены на формирование финансовых источников, используемых для покрытия ущерба. В основном это методы финансирования риска (Risk financing, Risk financing to pay for losses).

Послесобытийные и дособытийные методы объединяются в общем направлении методов компенсации.

Методы управления рисками можно разделить на четыре группы:

методы уклонения от риска;

методы локализации риска;

методы диссипации риска;

методы компенсации риска.

Методы уклонения от риска предполагают:

исключение рисковых ситуаций из бизнеса;

избегание сделок с ненадежными партнерами, клиентами;

отказ от услуг неизвестных или сомнительных фирм;

отказываются от инновационных или инвестиционных проектов, если те вызывают хоть малейшую неуверенность в успешной реализации.

Если руководство решает использовать в качестве «уклонения» - страхование то необходима разработка комплексной программы защиты, а не единичные обращения в страховую фирму.

Если у предприятия не хватает средств для комплексной страховой защиты, необходимо выделить те риски, реализация которых связана с наибольшими потерями и застраховать именно их.

Метод локализации риска

Применяется только, когда можно четко идентифицировать источники риска.

Наиболее опасные участки производственного процесса локализуются, и над ними устанавливается контроль, снижается уровень финансового риска.

Подобный метод используют крупные компании для внедрения инновационных проектов, освоения новых видов продукции и т. д.

В самых простых случаях для локализации риска создается специализированное подразделение в структуре компании, которое осуществляет реализацию проекта.

Методы диссипации (рассеивания) риска

Представляют собой более гибкие инструменты управления. Один из них связан с распределением риска между стратегическими партнерами. В качестве партнеров могут выступать как другие предприятия, так и физические лица. Здесь могут создаваться акционерные общества, финансово – промышленные группы. Предприятия могут вступать в консорциумы, ассоциации, концерны.

Объединение предприятий в одно либо в группу носит название интеграции .

Выделяют четыре основных вида интеграции риска:

(обратная) интеграция - предполагает объединение с поставщиками;

(прямая) интеграция - подразумевает объединение с посредниками, образующими дистрибьюторскую сеть по сбыту продукции предприятия;

горизонтальная интеграция - предполагает объединение с конкурентами; обычно такие ассоциации создаются с целью согласования ценовой политики, разграничению зон хозяйствования, каких-либо совместных действий;

вертикальная интеграция – это объединение организаций, осуществляющих разные виды деятельности для достижения совместных стратегических целей.

Другая разновидность методов диссипации риска – это диверсификация .

подразумевает увеличение разнообразия видов деятельности, рынков сбыта или каналов поставок.

Диверсификация закупок – это увеличение количества поставщиков, что позволяет ослабить зависимость предприятия от конкретного поставщика. (нарушение графика, форс – мажор, банкротство и др.)

Диверсификация рынка сбыта (развитие рынка) - предполагает распределение готовой продукции предприятия между несколькими рынками или контрагентами. В этом случае провал на одном рынке будет компенсирован успехами на других.

Диверсификация видов хозяйственной деятельности - подразумевает

расширение ассортимента выпускаемой продукции, оказываемых услуг, спектра используемых технологий. При возникновении проблем с реализацией одного вида продукции, организация сможет компенсировать потери при помощи других сфер хозяйствования либо вообще перейти в другую отрасль.

Диссипация риска при формировании инвестиционного портфеля

предполагает реализацию одновременно нескольких проектов, характеризующихся небольшой капиталоемкостью. Это можно назвать диверсификацией инвестиций .

Методы компенсации риска

Данная группа методов относится к упреждающим методам управления

(управление по изменениям).

1. С тратегическое планирование особенно эффективно, если

разработка стратегии проходит через все сферы внутри предприятия.

Разработка комплекса компенсирующих мероприятий, создания и использования резервов.

Или иных методов либо их комбинации) необходимо обработать и наглядно представить для того, чтобы проводить с ними дальнейшую работу по оценке и управлению. Наиболее наглядный, простой и популярный способ – построение карты или матрицы рисков .

Самый простой вариант представления информации о рисках – составление перечня рисков в порядке убывания характеристик их важности.

Однако важность риска с точки зрения управления не определяется одним параметром, что связано с его вероятностной природой. Очевидно, что риск, который в случае реализации несет большие потери, можно считать опасным и требующим управления. Но если вероятность наступления этого риска крайне мала, то им можно и пренебречь. Соответственно и наоборот: риск с небольшим потенциальным убытком, но реализующийся очень часто, в итоге приведет к значительному суммарному ущербу. Следовательно, характеризовать каждый идентифицированный риск необходимо с помощью двух его основных параметров: вероятности реализации и величины возможного ущерба.

Отметим, что хотя последствия реализации рисков бывают не только финансовыми, но и моральными, репутационными, сопровождающимися потерей жизни и здоровья и т.д., но в экономических ситуациях принято рассматривать в качестве основных именно финансовые, материальные. Это связано с тем, что в экономической деятельности именно такого рода потери имеют наибольшее значение, а также тем, что в большинстве случаев остальные потери можно, хотя и с определенной степенью условности, выразить в стоимостном выражении.

Таким образом, каждый идентифицированный риск в случае проведения его оценки будет характеризоваться двумя величинами: вероятностью его наступления и размером убытков. Перечень рисков можно составить, расположив риски в порядке убывания одной из величин, однако общепринятым является одновременное использование обоих показателей с построением так называемых карты или матрицы рисков .

В том случае, если обе величины – вероятность реализации риска и потенциальный ущерб – имеют количественное выражение, мы можем построить карту рисков .

Карта рисков – это наглядное изображение идентифицированных рисков в виде точек на координатной плоскости, где по одной из осей (как правило, OY), отложены вероятности реализации рисков (в долях единицы или в процентах), а по другой (как правило, ОХ) – ущерб от реализации (в денежных единицах). Пример карты рисков можно видеть на рисунке 1.

Рисунок 1 – Схематичное изображение карты рисков

Как видно на рисунке, риски 1 и 4 имеют одинаковую величину потенциального ущерба, однако вероятность реализации риска 1 выше. Риски же 2 и 5 имеют одинаковую вероятность реализации, при этом потенциальный ущерб выше у риска 5. Эти пары рисков можно сравнить и сказать, какой из них обладает более высоким уровнем (если за уровень риска принять пару вероятность/ущерб). Однако в отношении других рисков такое сравнение затруднительно. Так, риск 1 имеет меньший ущерб, чем риск 5, однако вероятность его реализации существенно выше.

Для того, чтобы определить, является риск приемлемым или нет, на карту рисков можно нанести границу толерантности к риску , или границу приемлемости риска (см. рис. 1). Она представляет собой кривую, так как риски с высоким ущербом даже при низкой вероятности могут считаться неприемлемыми, также как и риски с небольшим ущербом, но высокой вероятностью. Строится она на основании представлений о риск-аппетите организации , и отделяет область приемлемых рисков, то есть тех, которые организация принимает и управляет ими, от неприемлемых. Неприемлемые риски – это риски, от которых при невозможности управления ими таким образом, чтобы они в результате попали в область приемлемых рисков, организация отказывается. В зависимости от политики управления рисками и конкретной сущности рисков, от неприемлемых рисков можно отказываться и сразу, без выяснения возможностей управления ими.

Для повышения наглядности риски на карте, помимо номеров, могут обозначаться разными цветами в зависимости от их вида. Карта рисков должна обязательно снабжаться перечнем рисков.

Таким образом, карта рисков представляет собой очень наглядное и достаточно простое в построении изображение рисков предприятия или организации.

Однако в ряде случаев нет возможности измерить вероятность и ущерб в количественном выражении. Особенно это касается вероятности. Тем не менее, существует необходимость в некотором ранжировании рисков по величине вероятности их реализации. В этом случае используют качественные, атрибутивные оценки вероятности типа «весьма вероятно», «маловероятно», «невероятно» и т.д. Количество градаций качественной шкалы может быть любым. Аналогично оценивается и ущерб, например как «высокий», «средний» и «низкий». Количество градаций по шкалам вероятности и ущерба может быть как равным, так и различным.

На основе этой информации строится матрица рисков – изображение рисков в виде таблицы, где по столбцам расположены градации величины ущерба от реализации рисков, а по строкам – градации вероятностей их реализации. Сами риски при этом располагаются в клетках таблицы. Каждая клетка имеет интерпретацию с точки зрения уровня риска. Наглядно пример матрицы рисков представлен в таблице 1.

Таблица 1 – Матрица оценки рисков (пример)

В матрице рисков также можно изобразить границу толерантности к рискам, однако чаще принято клетки таблицы окрашивать в разные цвета: зеленый – низкий риск, желтый – средний риск, красный – высокий риск (чем насыщеннее красный цвет, тем выше риск). Такой вариант изображения является более наглядным.

Также клеткам таблицы могут приписываться некоторые величины (см. табл. 1), отражающие уровень риска. На основе этих величин могут производиться вычисления, например, суммарного риска. Однако эти величины носят условный, произвольный характер, как и вычисления на их основе, и считать их статистическими характеристиками нельзя.

Качественные оценки вероятности и ущерба для каждого риска могут быть получены двумя способами.

В первом случае они могут быть определены из количественных оценок, то есть являться их упрощением. Например, политикой в отношении риск-менеджмента определено, что риск с вероятностью от 0 до 0,05 является крайне низким, от 0,05 до 0,1 – низким, от 0,1 до 0,4 – средним, от 0,4 до 0,7 – высоким и от 0,7 до 1 – крайне высоким. Имея оценки вероятностей реализации идентифицированных рисков мы можем превратить карту рисков в матрицу. Аналогично и с величиной потенциального ущерба. В этом случае построение матрицы рисков может являться хотя, возможно, и более наглядным, однако менее информативным способом представления информации о рисках, чем карта рисков.

Однако чаще матрица рисков строится тогда, когда получить количественные оценки рисков не представляется возможным. Например, нельзя оценить вероятность реализации рисков ни с помощью методов теории вероятностей, ни на основании данных соответствующей статистики. В таких случаях могут использоваться так называемые субъективные вероятности, либо экспертные оценки , либо просто результаты обработки риск-интервью о том, как часто реализуются (или могут реализовываться) те или иные риски по мнению опрашиваемых лиц. Очевидно, что более достоверными в данном случае будут оценки, полученные в качественном, а не в количественном виде. В таких ситуациях использование матрицы рисков является не только наглядным и удобным, но и достаточно достоверным (в случае соблюдения правил получения качественных оценок) способом представления информации о рисках предприятия или организации.

Важно отметить, что «вероятность», используемая для составления матрицы в подобных случаях, как правило, не является вероятностью в классическом или статистическом смысле. В англоязычной литературе для ее обозначения используется термин likelihood , который можно перевести, как «правдоподобие», а в контексте рисков – как «возможность реализации рисков». Понимая при этом, что вероятность – это мера возможности реализации рисков, однако слово «возможность» скорее можно трактовать, как качественную, а не количественную характеристику.

Таким образом, карта и матрица рисков представляют собой, по сути, один и тот же способ представления информации о рисках, отличаясь друг от друга типом оценок характеристик риска.

Литература

1. Синявская Т.Г., Трегубова А.А. Управление экономическими рисками: теория, организация, методы. Учебное пособие. / Ростовский государственный экономический университет (РИНХ). – Ростов-на-Дону, 2015. – 161 с.

Карта рисков может стать не просто перечнем вероятных проблем компании для их мониторинга и контроля, а инструментом реализации стратегии. Менеджмент может спрогнозировать возможную проекцию через несколько лет. Приведем конкретный пример.

В состав рассматриваемой компании входило несколько «дочек», а также субхолдинг, в котором я занимал должность финансового директора. Подконтрольные фирмы вели разнообразную деятельность, в том числе производство, услуги по агентским договорам. Общая выручка холдинга составляла несколько миллиардов рублей в год.

В субхолдинге процесс был достаточно формализован. Для всех дочерних предприятий акционеры ввели в действие общий регламент. В нем была прописана методология ее создания, сроки и ответственные лица.

Основная ответственность по за процесс в субхолдинге была на департаменте финансов, в дочерних фирмах - на руководителях финансовых служб. Со стороны управляющей организации эту работу выполнял один человек - директор финансового департамента.

Ежегодно компании группы заполняли специальную таблицу, которая касалась всех существующих у них рисков.

Построение карты рисков

Таблица . Информация для подготовки документа

| № | Наименование риска | Владелец | Вероятность реализации (от 0 до 100%) | Степень воздействия, выраженная в денежной форме | Описание | Мероприятия по управлению |

| 1 | Падения реализации из-за высокого уровня конкуренции и ограниченного числа заказчиков на рынке | Генеральный директор | 60 | 100 млн руб. (потеря выручки) | Непродление договора с одним из заказчиков | Принимается. Мониторинг статуса осуществляется через операционный комитет |

| 2 | Нарушения ковенант и объявления дефолта по кредиту | Финансовый директор | 50 | 400 млн руб. (досрочное погашение кредита, дополнительные денежные средства) | В виду нерегулярности поступления выручки и разрывов в ликвидности возможно нарушение ряда банковских ковенант. Согласно кредитному договору, при их нарушении банк может объявить дефолт |

Ужесточение санкций за несвоевременную оплату в договорах с заказчиками Регулярные напоминания о предстоящих платежах Ежемесячный прогноз показателей банковских ковенант на конец квартала Подготовка отказа (Waiver) заранее, согласование с банком |

| 3 | Доначисление налога на прибыль в случае налоговой проверки по спорному вопросу | Финансовый директор, главный бухгалтер | 40 | 10 млн руб. (включая пени и штрафы, уменьшение прибыли) | По данному вопросу существует неоднозначная судебная практика | Принимается. В случае доначисления налогов могут быть использованы отложенные налоговые активы |

| 4 | Возникновение плохих долгов | Коммерческий отдел (нужно указать имя конкретного сотрудника) | 30 | 10 млн руб. (списание долга, снижение прибыли) | Есть просроченная задолженность от двух клиентов, существует вероятность невыплаты долга |

Регулярное проведение комитета по работе с плохими долгами, недопущение роста просроченной задолженности Поиск факторингового агентства, обсуждение возможности продать часть долгов К каждому пункту назначить ответственного и прописать срок исполнения |

Предположим, у одной из «дочек» с оборотом 1 млрд рублей есть четыре основных риска. Вероятность их возникновения - субъективный фактор, значение которого определяется экспертным путем. В графе «Степень воздействия риска» указывается, на какой финансовый показатель риск влияет напрямую. Это важно, так как степень воздействия на разные показатели (выручка, прибыль, остаток денежных средств) нельзя сравнивать между собой.

Сократите риски компании до минимума

Скачайте таблицу в Excel, чтобы быстро проанализировать основные риски компании

Затем показатели ранжируются по стоимости, которая на основании указанных в таблице данных рассчитывается так: вероятность возникновения × степень воздействия. Полученный результат переносится на карту рисков (см. ниже пример карты рисков). Красным цветом в ней маркированы наиболее существенные риски с высокой вероятностью возникновения.

Разница между зонами в холдинге определялась материальностью риска (от выручки), которую просчитывали экспертным путем сотрудники финансовой службы управляющей компании. Например, в красную зону могли попасть риски, превышающие по стоимости 50 млн рублей, в зеленую - менее 3 млн рублей, в желтую зону - остальные.

Карта рисков предприятия на примере

Рисунок 1 . Карта рисков - пример

Схема управления рисками

Для контроля деятельности «дочек» один раз в два месяца мы проводили операционные комитеты. В их состав обязательно входили финансовый и операционный директора группы. Позиции из красной зоны карты обязательно проговаривались в ходе каждого такого совещания

Кроме того, в субхолдинге для дочерних компаний также раз в два месяца собирался совет директоров. Перед каждой встречей обязательно организовывалось собрание операционного комитета, где детально прорабатывались все вопросы повестки предстоящего совета директоров.

Мне, как финансовому директору субхолдинга, необходимо было участвовать во всех этих мероприятиях. Благодаря этому при составлении сводной карты рисков предприятия я понимал их суть и знал, что реально делается для их предотвращения. С одной стороны, такая практика отнимала колоссальное количество времени, с другой - оно «инвестировалось» в детальное знакомство с бизнесом каждой компании.

В конце года вся полученная информация по рискам обсуждалась на собрании комитета по аудиту, рассматривалась правлением холдинга, выносилась на совет директоров. Для этого специалисты финансового блока готовили подробную презентацию, в которой показывали динамику карты рисков проекта за год, рассказывали о крупнейших рисках и вероятных способах их минимизации.

Например, если по итогам налоговой проверки налог на прибыль доначислен не был, то этот риск считался нереализованным. Если мы видели, что какой-то риск неустраним, то принимали его и оставляли в карте как присущий нашему бизнесу. К этой категории относился бы риск «Падение реализации из-за высокого уровня конкуренции и ограниченного числа заказчиков на рынке», приведенный в рассматриваемой таблице.

Так был построен процесс управления рисками. Но, как оказалось, этого было недостаточно для достижения целей. Акционеры задали субхолдингу определенный уровень показателя годовой прибыли, и в конце I квартала мы поняли, что в силу новых факторов и изменившихся условий на рынке поставленную задачу не выполняем. Также мы увидели, что при работе над стратегией соответствующий департамент сам анализирует бизнес-риски. Получалось, что данный процесс дублируется - при отчетности для акционеров и при составлении стратегии. Мы решили повысить эффективность использования собранных данных о рисках внутри субхолдинга, определили два направления: стратегическое и операционное. Акционеры одобрили наше предложение.

Карта рисков компании и SWOT-анализ

В процессе обсуждения уже существующей стратегии мы провели исследование основных рисков и сделали SWOT-анализ проекта . Правда, он не был полностью совмещен с составлением карты рисков, по сути, указанные мероприятия реализовывались параллельно. В нашем случае это произошло из-за особенностей самой стратегии. Дело в том, что она в большей степени была направлена на покупку новых компаний, так как все существующие бизнесы работали стабильно и взрывной рост для них был недостижим.

Затем менеджмент на основании существующей карты рисков и аудированной финансовой отчетности составил график «Риск - Доходность» по субхолдингу. На рисунке ниже приведен его условный пример. Разберемся, как его использовать.

Рисунок 2.

Возможное текущее состояние компании (на рис. 2 отмечено красной звездой). Используем маржу по EBITDA за последний отчетный год (или прогноз на текущий) по вертикальной оси, а по горизонтальной - проводим общую оценку всех рисков компании согласно составленной карте. Для примера показаны возможные расположения на графике. Допустим, организация может работать при наличии высоких бизнес-рискови иметь относительно небольшую маржу. Или же иметь недостаточную, но стабильную маржу при невысокой степени риска. Такой анализ кажется простым, но на протяжении своей 20-летней карьеры в финансах я не часто встречал его.

Положение компании через несколько лет (на рис. 2 отмечено зеленой звездой) оцениваем, исходя из стратегии развития на три или пять лет. Оценку степени риска в будущем можно получить за счет стресс-тестов финансовой модели. Также целесообразно использовать и субъективное мнение менеджмента, поскольку понимание бизнеса может оказаться более важным, чем механические проверки. Акционеру нужно, чтобы компания двигалась по графику налево и вверх. Если это происходит, то следует на финальном этапе разработать план мероприятий, которые обеспечат данное перемещение.

Так, построение карты рисков становится не просто перечнем вероятных проблем для их мониторинга и контроля, а инструментом реализации стратегии. Менеджмент может спрогнозировать возможную проекцию карты через несколько лет. В таком контексте стоит использовать не всю карту рисков, а только те позиции, которые в приведенном примере на карте рисков обозначены красным цветом. Они больше всего влияют на результат и на успех реализации стратегии.

Выводы по карте рисков и планирование

Еще в начале второго квартала отчетного года мы спрогнозировали высокий риск невыполнения бюджетного показателя по чистой прибыли. Чтобы разработать план необходимых для его предотвращения мероприятий, мы взяли за основу существующую карту рисков.

По факту к середине года провели детальный дополнительный анализ всех рисков, которые влияют на прибыль по всем компаниям группы. Если вспомнить наш условный пример в первой части статьи, то во время дополнительного анализа дочерняя компания еще раз изучила все факторы, которые могли привести к падению прибыли, и выявила, например, еще шесть рисков. Каждый из них в отдельности не был достаточно существенным по стоимости, чтобы попасть в красную зону. Однако при реализации всех рисков получался наиболее пессимистичный прогноз показателя чистой прибыли на конец года.

Так, если в первом случае мы работали с макро-рисками, чтобы «совместить» управление ими с текущей стратегией, то здесь анализировали микро-риски, влияющие на результат данного года. Причем в отличие от стандартных ежегодных или квартальных манипуляций с картой рисков, которые проводились прежде, нам пришлось ежемесячно до конца года мониторить ситуацию по каждой организации. Для такого анализа мы использовали таблицу 1. При этом она активно корректировалась к очередному собранию операционного комитета - исчезали риски, которые закрывались в результате проведенных мероприятий, появлялись другие. Менялась также степень вероятности их реализации в связи с изменившейся оценкой менеджмента и как следствие - прогноз прибыли по году.

Таким образом, если прежде компании группы просто отчитывались по уже существующей карте рисков и обсуждали с нами перечень мероприятий, то теперь работа с ней велась непрерывно и активно. Заявленные мероприятия по минимизации рисков начинали реализовываться сразу, и все внимание было сфокусировано только на тех из них, которые влияют на прибыль организации. В результате уже к концу третьего квартала рассматриваемого года прогноз по прибыли достиг бюджетного уровня и в конце периода удалось выполнить запланированный показатель.