Мсфо 3 объединение бизнеса кратко. Метод объединения бизнеса

Современная экономическая система характеризуется обширными возможностями для коммерческих компаний по совместной деятельности. Речь идет не о процессах деловой кооперации, когда одна компания продает товары/услуги другой, а о таких процессах, которые направлены на совместное достижение экономических результатов и извлечение различных финансовых выгод от сотрудничества. Одним из ключевых видов совместной деловой кооперации являются сделки объединения бизнеса, так называемые business combination.

Поскольку группа данных сделок – это серьезное событие в деятельности фирмы, и их наличие может оказать существенное влияние на компанию как в положительном, так и в отрицательном ключе, к учету подобных операций предъявляются особо серьезные требования. Для того чтобы учет подобных операций был идентичным во всех компаниях, применяющих международные стандарты финансовой отчетности, был разработан стандарт МСФО IFRS 3 о котором пойдет речь в настоящей статье.

Группа событий в финансово-экономической деятельности фирмы, относительно учета которых действует настоящий стандарт отчетности, достаточно широка. Общим свойством подобных процессов является определенным образом оформленная сделка между коммерческими компаниями, в результате которой одна сторона получает контроль, долю или право участия в бизнесе второй и наоборот. Бизнесом в данном случае считается система экономической деятельности (со связанными между собой организационными, управленческими и финансовыми структурами) и различных типов активов, которые вместе генерируют доход. Данная система не является статичной, представляя собой объект, который можно оценить на предмет рисков, перспектив получения прибыли, справедливой стоимости составных частей и прочих факторов, которые принято применять в финансовом учете при оценке предприятия.

Главная задача стандарта IFRS 3 – предоставить финансовым командам компании полный набор учетных инструментов и методик, которые обеспечат корректность, сопоставимость, достоверность и надежность данных об объединении бизнеса и результатах от такого события. Для достижения этой цели МФСО 3 регламентирует и стандартизирует процессы оценки и признания активов, обязательств, гудвила и долей, которые отчитывающееся предприятие получило в результате такой сделки объединения. Вместе с этим указанный стандарт устанавливает требования по раскрытию информации и смежным вопросам, затронутым настоящим прикладным МСФО.

Помимо непосредственного учета данных сделок в применении МСФО IFRS 3 имеется еще один важный положительный эффект – формирование на сто процентов достоверного и корректного пакета отчетности. Понятно, что любая отчетность – это не просто констатация фактов экономической активности для контроля на уровне государственных регуляторов, а громадный пласт информации которую могут использовать инвесторы, менеджмент, аналитики и другие внешние заинтересованные лица. От того, насколько качественной будет информация финансовой отчетности, касающаяся такого важного вопроса, как объединения бизнеса, может зависеть принятие серьезных управленческих и инвестиционных решений, которые могут просто определить будущую судьбу предприятия.

МСФО IFRS 3 действует в отношении любых операций, сделок или событий, которые могут быть оценены и идентифицированы в качестве завершенного процесса объединения бизнеса. Поэтому данный стандарт не относится к сделкам начала совместной деятельности/предпринимательства, комбинированным и индивидуальным сделкам по покупке активов и инвестиционным сделкам в дочерние компании. Главный критерий отнесения данных к указанному стандарту заключается в том, что сделка, операция или событие приводит к покупке активов, экономической модели, технологии, процессов и обязательств, которые составляют бизнес. Если куплены активы, которые не представляют собой бизнеса в общепринятом смысле этого понятия, тогда компания должна учитывать данную сделку вне зависимости от собственного желания как покупку активов, что регулируется отдельным стандартом МСФО.

Согласно требованиям IFRS 3 отчитывающаяся компания должна проводить учет каждой сделки по объединению согласно acquisition method (приобретения). Применение этого метода требует от фирмы провести определенную последовательность действий, которая включает в себя: определение/идентификацию покупателя, установление даты сделки, оценку и принятие активов, обязательств и долей, а также провести исследование и прогнозирования статей дохода и гудвила, возникающих в результате этой сделки:

- В процессе готовящейся или происходящей сделки по объединению одна из сторон должна быть обязательно идентифицирована в качестве покупателя. Если существуют противоречия или сложности по достоверному определению, какая из сторон является покупателем (хотя привести реальный пример такой сделки затруднительно даже в теории), тогда финансовой команде необходимо применить руководство стандарта IFRS 10 вместе с рекомендациями стандарта МФСО 3 и своим профессиональным суждением.

- Покупателем должна быть установлена дата приобретения, которая является отсечкой перехода контроля приобретаемого в рамках объединения активом. Данная дата является ключевым понятием, поскольку демонстрирует завершенность сделки, ее правомерность и фактическое начало извлечения экономических выгод от нового бизнеса. Такой датой обычно является дата передачи возмещения за приобретаемый бизнес и перехода прав собственности (которое может быть отложено законодательно), но в большинстве случаев совпадает день в день. Однако условиями коммерческого соглашения сторон сделки может быть назначен иной процесс перехода собственности и контроля, иногда сегментированный, иногда авансовый, но в любом случае – имеющий преимущественное значение в силу исполнения контракта. Рассмотрев всю совокупность факторов сделки, покупателю, как правило, не составляет большого труда определить дату приобретения.

- Признавая дату приобретения, покупатель должен одновременно идентифицировать бизнес на дату приобретения в качестве активов, обязательств и долей и признать их. Отчитывающееся предприятие при признании должно руководствоваться базовыми положениями международных стандартов финансовой отчетности, но по сути составные части бизнеса легко определяются благодаря тому, что в процессе подготовки сделки компания-покупатель уже провела исследование бизнеса и аудит составных частей поглощаемого предприятия.

- В конце приобретатель классифицирует и сегментирует купленные активы и принятые обязательства, перешедшие в собственность отчитывающейся компании по результатам сделки. Данный процесс необходим для того, чтобы обеспечить возможность применения при последующем учете в индивидуальной или консолидированной финансовой отчетности других прикладных МСФО, действующих в отношении активов, операций и обязательств. В любом случае классификация и сегментация проводятся на основании учетной политики, операционной необходимости и объективных экономических характеристик, а не с целью подгонки под рамки определенного стандарта. В данном вопросе система учета и принятые в компании алгоритмы будут иметь преимущество, но не должны противоречить принципам, изложенным в иных международных стандартах в целях обеспечения продуктивности данного процесса в целом.

Оценка приобретаемых идентифицированных активов и обязательств проводится согласно их справедливой стоимости, которая должна быть достоверно оценена на дату сделки. Каждое объединение бизнеса индивидуально проходит процедуру оценки через анализ компонентов неконтролирующей доли в покупке, которая становится юридическим правом участия в бизнесе и правом на активы компании в целом и в случае теоретической ликвидации. Под исключения, из указанных в стандарте IFRS 3 методик признания, попадают обязательства и активы, которые подлежат учету в соответствии с другими международными стандартами.

К таким исключениям можно отнести условные обязательства, поскольку наступление обязательства обусловлено событием, вероятность наступления которого невозможно установить на момент сделки. Вместе с ними исключаются из учета по МСФО 3 и переходят под действие другого стандарта вопросы обязательств по налогу на прибыль, поскольку данная группировка является специфической и не относящейся к приобретаемому бизнесу в ключе извлечения из него выгод в результате совершенной сделки. Также покупателем признаются (в соответствии со специальным МСФО19) обязательства, связанные с выплатами персоналу.

Особняком стоит вопрос компенсирующих активов при объединении бизнеса. При такой своеобразной гарантии размера обязательства или какого-то условного фактора хозяйственной деятельности предприятия покупатель может получить от продавца дополнительный актив в качестве компенсации за наступление/не наступление какого-то события или превышение/уменьшение какой-то исчисляемой бизнес-метрики. При наличии в коммерческой сделке такого условия покупателю следует признать такой компенсационный актив вместе с компенсирующей статьей на основании одних оценочных принципов. Оценка и признание производятся по справедливой стоимости (что характерно для любых активов, рассматриваемых в рамках стандарта IFRS 3) на дату совершения операции приобретения. При этом параллельно создается оценочный резерв на безнадежные суммы.

Принципы оценки, изложенные в положениях стандарта МСФО IFRS 3 имеют ряд дополнительных исключений, на которые стоит обратить особое внимание. Например, под исключения попадают повторно приобретенные права, операции выплат, основанные на акциях и активы, предназначенные для продажи. Покупателю рекомендуется оценить стоимость права, признанного в качестве нематериального актива, которое приобретено повторно на основе остатка длительности регулирующего такое право договора.

Предписывается оценка покупателем обязательства или долевого инструмента, которые предусматривают выплату, основанную на акциях согласно специальному стандарту МСФО IFRS 2, ориентированного на раскрытие данных вопросов. Активы, приобретенные в качестве подобной сделки объединения бизнеса, но классифицированные в качестве долгосрочных и предназначенных для продажи, необходимо учитывать согласно требованиям IFRS 5 по формуле справедливой стоимости уменьшенной на сумму расходов на продажу.

Согласно МСФО IFRS 3 отчитывающийся покупатель обязан признать гудвил на дату приобретения активов в составе сделки по объединению бизнеса в виде размера переданного возмещения в соотношении с суммой приобретенных активов, оцененных по справедливой стоимости на дату сделки, с учетом поправки на принятые вместе с этим обязательства. На рынках встречаются коммерческие сделки такой структуры, которые в понимании МСФО принято называть выгодными покупками, в результате которых справедливая стоимость приобретенных активов превышает размер возмещения.

Данная ситуация не является чем-то уникальным и достаточно часто встречается в финансовом учете, поскольку помимо математической составляющей сделки при рассмотрении таких вопросов в отчетности опускается вопрос организационно-технической и управленческой составляющей подобных сделок. При возникновении подозрения на проведение сделки «выгодной покупки» компания должна провести дополнительную оценку приобретаемого актива с целью повторного подтверждения всех параметров справедливой стоимости. Когда дополнительное исследование и обзор структуры и составляющих сделки подтвердили изначальные предположения, любой доход от т.н. «выгодной сделки» покупатель признает в составе прибыли или убытка на дату приобретения.

Оценка передаваемого в процессе сделки возмещения производится обеими сторонами по справедливой стоимости. Возмещение покупателя за приобретаемые в процессе объединения бизнеса активы может иметь форму выражения в деньгах, других активах, обязательствах, другом бизнесе, долях в дочерних предприятиях, простых и привилегированных долевых инструментах, опционах, варрантах и долях во взаимных предприятиях. В некоторых ситуациях происходит объединение бизнеса фактически без передачи возмещения другой стороне, например, в случаях, когда компания выкупает обратно свои собственные акции или две стороны договорились о сделке объединения бизнеса в общих интересах по договору.

После завершения сделки (в зависимости от положений собственной учетной политики) компания-покупатель имеет в соответствии с IFRS 3 время, называемое периодом оценки, которое предназначено для возможности корректировок сумм признанных в результате объединения бизнеса. В этот период покупатель имеет право получить дополнительные сведения и произвести аналитические изыскания по вопросам приобретенных активов для формирования в отчетности более объективных показателей. При подготовке к таким корректировкам покупателю рекомендовано использовать все уместные факторы и суждения, которые позволят обеспечить проверку изначальных сведений.

Сделки по объединению бизнеса, как правило, связаны с большим количеством дополнительных расходов, которые несет компания в процессе подготовительного периода. К таким расходам можно отнести консалтинговые услуги, комиссионные, консультативные и юридические услуги, бухгалтерский учет и аудит, услуги по оценке и прочие профессиональные аутсорсинговые услуги и административные затраты, которые всегда возникают в процессе такой сделки. Данная группировка затрат отражается в тех периодах, когда они фактически понесены вне зависимости от длительности подготовительного периода подобной сделки.

Оценка и учет всех приобретенных активов происходит в будущих периодах в соответствии с требованиями других стандартов МСФО, в зависимости от их свойств и характера, кроме компенсирующих активов, условного возмещения, повторно приобретенных прав и условных обязательств, которые продолжают учитываться в соответствии с требованиями IFRS 3.

Положениями стандарта МСФО IFRS 3 установлены требования к раскрытию информации относительно сделок по объединению бизнеса. Согласно указанным требованиям отчитывающаяся компания-покупатель должна раскрывать в отчетности и дополнениях к ней описание приобретаемого бизнеса, дату сделки, размер долей в приобретенной компании и цели, которые преследовались в результате объединения, структуру произошедшей сделки, ее особенности и финансовые последствия.

Дополнительно покупателю рекомендовано раскрыть информацию о корректировках и уточнениях, которые были проведены по результатам изначальной оценки справедливой стоимости или другого финансово-экономического параметра. Если требуется раскрытие каких-то смежных параметров сделки или скрытых характеристик, без которых пользователям отчетности будет затруднительно произвести оценку указанных сведений и сделать выводы, то компании-покупателю рекомендовано раскрыть любую подобную информацию в целях обеспечения максимальной продуктивности от работы с финансовой отчетностью.

Выводы и заключение

Объединения бизнеса – сложный и многогранный процесс, учет которого в соответствии с международными стандартами финансовой отчетности является сложной процедурой, которая требует от финансового звена компании большого профессионализма. Данные процессы крайне важны для любой организации, поскольку такая сделка может во многом определить будущее компании. Стандарт МСФО IFRS 3 является прикладным инструментом, работа с которым позволяет решить указанные выше задачи по формированию корректного пакета отчетных данных, с которыми впоследствии сможет работать широкий круг заинтересованных лиц. Указанный стандарт содержит подробные методики и алгоритмы оценки, признания и последующего учета всех компонентов, возникающих до, в процессе и после сделки по объединению бизнеса.

Проблемам объединения бизнеса посвящен МСФО (IFRS) 3 «Объединение бизнеса», вступивший в силу с 1 апреля 2004 г. взамен МСФО (1AS) 22 «Объединение компаний» и действовавший для финансовой отчетности, последним отчетным периодом которой стал 2009 г. Новая редакция МСФО (IFRS) 3 «Объединение бизнеса», опубликованная в январе 2008 г., действует для годовых периодов, начавшихся с 1 июля 2009 г. и позднее.

Объединение бизнеса - это операция или событие, в ходе которого покупатель получает контроль за одним и более бизнесом.

Понятие «объединение бизнеса» распространяется на сделки, в результате которых одно юридическое лицо приобретает другое юридическое лицо, а также на сделки, в результате которых возникает консолидированная группа, включающая в себя материнскую и дочернюю компании.

Следует отметить, что в этом стандарте речь идет только о сделках, при которых объединяются компании, осуществляющие бизнес. Бизнес - это комплекс операций и активов, который ведется и управляется в целях обеспечения дохода инвесторам либо снижения затрат или иных экономических выгод участникам пропорционально доле в бизнесе. Переданный комплекс операций и активов является бизнесом, когда имеется такой показатель, как гудвилл (деловая репутация).

Порядок учета объединения бизнеса. При организации бухгалтерского учета объединение бизнеса рассматривается с точки зрения покупателя, т.е. компании, которая получает контроль за другим бизнесом. В соответствии с МСФО (IFRS) 3 все объединения бизнеса учитываются по методу приобретения (покупки), т.е. для любой сделки по объединению бизнеса должен быть определен покупатель. Покупателем выступает одна из участвующих в объединении компаний, которая получает контроль над другими компаниями (бизнесом).

Контроль - это способность управлять финансовой и операционной политикой компании так, чтобы получать от ее деятельности выгоды. Считается, что одна компания получает контроль над другой компанией, когда она приобретает более половины голосующих акций последней (за исключением случаев, когда имеются веские основания полагать, что данная доля голосующих акций не дает возможности осуществлять контроль). Вместе с тем контроль может быть получен, когда приобретено менее половины голосующих акций. Примеры таких ситуаций:

Право управления финансовой и операционной политикой

компании, которое оговорено в уставе или соглашении;

Право назначения или увольнения большинства членов со

вета директоров или иного управляющего органа компании;

Как правило, покупателем является та из объединяющих компаний, которая:

Имеет большую справедливую стоимость;

Передает денежные средства и иные активы в обмен на долю

в капитале другой компании;

В результате объединения получает право определять состав

органов управления другой компании.

Компания-покупатель для отражения в учете сделки по объединению бизнеса использует метод приобретения. Перечисленные далее требования МСФО (IFRS) 3, касающиеся применения метода приобретения и раскрытия информации, относятся к консолидированной отчетности. В случае приобретения материнской компанией дочерней компании первая отражает в своей отдельной финансовой отчетности приобретение первоначально по стоимости приобретения. Согласно требованиям МСФО (IFRS) 3 метод приобретения помимо установления покупателя (покупающей компании) предполагает:

Определение даты приобретения;

Признание и измерение возмещения, выплачиваемого за

приобретенный бизнес;

Признание и измерение приобретенных идентифицируемых

активов и обязательств;

Признание иизмерение гудвилла (или прибыли) от покупки

по выгодной цене, а также доли участия, не обеспечивающей

контроля.

Размер выплачиваемого возмещения, справедливая стоимость приобретаемых активов и обязательств, величина гудвилла и оценка доли владения, не обеспечивающей контроля, определяются с позиции покупающей компании по состоянию на дату приобретения.

Датой приобретения считается дата, на которую покупатель получает контроль над чистыми активами приобретенного бизнеса.

Признание и измерение возмещения, выплачиваемого за приобретенный бизнес. Сумма возмещения, уплачиваемого компанией-покупателем, включает в себя:

1)денежные средства, уплаченные продавцу бизнеса;

2)справедливую стоимость на дату обмена

· переданных неденежных активов,

· принятых или исполненных обязательств,

· выпущенных покупателем долевых инструментов;

3) затраты, непосредственно связанные с объединением бизнеса (расходы на оплату юридических и консультационных услуг и т.д.).

Акции, выпущенные в качестве возмещения, оцениваются по справедливой стоимости.

Затраты, непосредственно связанные с объединением бизнеса, представляют собой затраты, которые не были бы понесены, если бы не было сделки по объединению бизнеса, например:

1)комиссионные;

2)гонорары консультантам;

3)регистрационные сборы и пошлины, которые уплачены не

посредственно в связи с объединением бизнеса.

В затраты по объединению бизнеса не включаются:

а) общие административные расходы;

б) затраты на выпуск долевых инструментов и финансовых обя

зательств в связи с объединением бизнеса;

в) иные расходы, не связанные непосредственно со сделкой по

объединению бизнеса.

Если компании-покупателю предоставляется отсрочка выплаты, то возмещение учитывается по его приведенной стоимости на дату приобретения (в случае, если эффект дисконтирования существен).

В МСФО (IFRS) 3 содержатся указания относительно определения справедливой стоимости идентифицируемых активов, обязательств и условных обязательств для обеспечения единообразия подходов компаний к отражению в отчетности операций по объединению бизнеса. Оценка справедливой стоимости переданных активов, принятых обязательств и переданных долевых инструментов происходит на дату обмена.

Дата обмена - это дата, на которую каждая отдельная инвестиция в приобретаемый бизнес признается в финансовой отчетности покупателя. Если приобретение бизнеса происходит через несколько отдельных сделок, то дат обмена будет также несколько, поэтому и справедливая стоимость переданных неденежных активов и и (или) долевых инструментов компании-покупателя тоже будет определяться на несколько дат обмена.

При этом в отчетности покупателя учет признания активов, обязательств и условных обязательств приобретенного бизнеса будет осуществлен на дату приобретения. Дата обмена и дата приобретения совпадают, если приобретение совершается путем одной сделки. Если приобретение совершается через несколько отдельных сделок, то дат обмена будет несколько, а дата приобретения будет одна. В этом случае сумма затрат на объединение бизнеса рассчитывается как сумма затрат по отдельным сделкам.

ПРИМЕР 11.1

Компания А приобрела обыкновенные акции компании В:

29 августа 2012 г. - 35% акций за 100 млн долл. + 5000 собственных акций номинальной стоимостью 1500 долл. при рыночной цене 2000 долл. за акцию.

Сумма затрат: 60 млн + 50 млн + 100 млн + 10 млн долл. (5000 акций по 2000 долл.) = 220 млн долл.

Выплата возмещения может частично зависеть от исхода каких-либо будущих событий или от будущих результатов функционирования приобретенного бизнеса. Такой порядок расчетов, названный «условное возмещение», тоже отражается по справедливой стоимости на дату приобретения бизнеса. Условное возмещение проводится после первоначального отражения приобретения бизнеса, поэтому порядок учета условного вознаграждения определяется его классификацией согласно МСФО 32: в составе обязательств (в большинстве случаев будет измеряться по справедливой стоимости на отчетную дату с отнесением изменений в справедливой стоимости на счет прибылей и убытков) или в составе капитала (в первоначальной оценке).

Признание и измерение приобретенных идентифицируемых активов и обязательств. Для отражения в отчетности активов и обязательств приобретенного бизнеса их необходимо идентифицировать, проверить на соответствие критериям признания согласно концепции МСФО и оценить по справедливой стоимости. В общем случае идентифицируемые активы (включая нематериальные активы, которые ранее не были признаны), обязательства и условные обязательства приобретенного бизнеса отражаются по их справедливой стоимости. Справедливая стоимость определяется на основе сделок между независимыми сторонами, при этом намерения покупателя в отношении дальнейшего использования приобретенных активов не учитываются.

Идентифицируемые (т.е. те, которые можно выделить из общей стоимости приобретенного бизнеса) активы и обязательства должны соответствовать следующим критериям признания:

Высокая вероятность поступления (выбытия) экономических

выгод в связи с данным активом (обязательством);

Возможность надежной оценки данного актива (обязательства).

Исключение составляют нематериальные активы и условные обязательства приобретенного бизнеса, для признания которых достаточно, чтобы могла быть надежно оценена их справедливая стоимость. Наличие высокой вероятности поступления (выбытия) экономических выгод в связи с данным нематериальным активом (условным обязательством) не является необходимым условием их признания. По этой причине при объединении бизнеса компания-покупатель может признать те статьи приобретенной компании, которые не были признаны ранее в балансе приобретенной компании.

Справедливая стоимость условных обязательств оценивается в сумме, которую пришлось бы уплатить третьей стороне при передаче ей указанных обязательств.

Справедливая стоимость нематериальных активов оценивается на основе их рыночной цены, опубликованных или известных иным образом цен сделок с аналогичными активами либо с использованием оценочных технологий, в том числе дисконтируемых ожидаемых от актива денежных потоков и средней рыночной доходности данного актива.

В отчетности все признанные приобретенные идентифицируемые активы, обязательства и условные обязательства оцениваются и отражаются по справедливой стоимости, за исключением внеоборотных активов, классифицированных в соответствии с МСФО (IFRS) 5 как «предназначенные для продажи» и оцениваемых по справедливой стоимости за вычетом затрат на продажу.

Справедливую стоимость оценивают по видам активов и обязательств следующим образом:

1)финансовые инструменты

- по текущей рыночной цене, на

основе оценочных величин исходя из показателей доходности ин

струментов;

2)запасы:

Готовую продукцию и товары - по продажным ценам за вы

четом затрат на продажу и разумной нормы прибыли,

Незавершенное производство - по продажным ценам за вы

четом затрат на производство, продажу и разумной нормы

прибыли;

3) землю и сооружения

- по рыночной цене (определяемой, как

правило, независимым оценщиком);

4) оборудование и машины

- по рыночной цене (определяе

мой, как правило, независимым оценщиком), справедливой сто

имости, рассчитанной на основе дохода или амортизационной

стоимости возмещения (восстановительной стоимости);

5)чистые активы или обязательства по пенсионному плану

- по

приведенной стоимости обязательств по плану за вычетом справед

ливой стоимости активов плана;

6)дебиторскую задолженность и иные аналогичные активы

- по

приведенной стоимости сумм к получению за вычетом резервов

под возможные неплатежи и затрат на получение платежей (крат

косрочная задолженность не дисконтируется);

7)кредиторскую задолженность

- по приведенной стоимости

сумм к уплате (краткосрочная задолженность не дисконтируется);

8)налоговые активы и обязательства

- по недисконтируемой

сумме налоговых активов и обязательств, оцененных по данным

объединенной компании исходя из справедливой стоимости при

обретенных активов и обязательств.

Признание и измерение гудвилла или прибыли от покупки по выгодной цене, а также доли участия, не обеспечивающей контроля. В соответствии с МСФО (IFRS) 3 гудвилл представляет собой будущие экономические выгоды, возникающие в связи с активами, которые не могут быть идентифицированы и признаны в балансе отдельно от других активов или групп активов. Гудвилл признается в качестве актива и первоначально оценивается по фактической стоимости, которая равна превышению затрат по объединению бизнеса над долей покупателя в чистой справедливой стоимости признанных идентифицируемых активов, обязательств и условных обязательств.

Возникает гудвилл в результате того, что компания-покупатель при приобретении бизнеса платит за активы, которые можно идентифицировать, и за те, которые не могут быть выделены из бизнеса в целом или из группы активов, однако от которых компания ожидает получения экономических выгод в будущем.

ПРИМЕР 11.2

Компания А приобрела 70% обыкновенных акций компании С за ■н 2800 млн долл. Имеются данные о справедливой стоимости на дату приобретения акций (млн долл.):

Идентифицируемые активы 4 500

Идентифицируемые обязательства 1 200

Идентифицируемые условные обязательства 100.

Необходимо определить гудвилл.

1.Чистые идентифицируемые активы=Идентифицируемые активы-Идентифицируемые обязательства и условные обязательства = 4500-1200-00==3200(млн долл.).

2.Доля компании А в идентифицируемых чистых активах = 3200 х 70: 100= 2240 (млн долл.).

3.Гудвилл по сделке = Цена приобретения бизнеса (акций) -Доля компании А идентифицируемых чистых активах = 2800 - 2240 = 560 (млн долл.).

Следует отметить, что гудвилл определяют в случае пошагового объединения бизнеса исходя из рассмотрения каждой сделки в отдельности. При этом, во-первых, информацию о справедливой стоимости идентифицируемых активов, обязательств и условных обязательств берут на каждую дату обмена; во-вторых, гудвилл рассчитывают исходя из разниц между затратами на приобретение и приобретенной долей в справедливой стоимости идентифицируемых активов, обязательств и условных обязательств на каждую дату обмена.

Если приобретено менее 100% голосующего капитала компании, при расчете гудвилла следует применять не всю справедливую стоимость идентифицируемых активов, обязательств и условных обязательств, а лишь приобретенную в них долю компании-покупателя. В том случае, когда доля компании-покупателя в справедливой стоимости идентифицируемых активов, обязательств и условных обязательств приобретаемого бизнеса превышает затраты на приобретение бизнеса, необходимо:

Повторно провести оценку идентифицируемых активов, обя-

зательств и условных обязательств приобретаемой компании

и оценку затрат на приобретение бизнеса (могла произойти

ошибка в расчетах);

Если после повторно проведенной оценки разница сохрани-

лась (полностью или частично), всю оставшуюся сумму пре-

вышения немедленно признать на счете прибылей и убытков

в качестве убытка.

Нужно обратить внимание на то, что согласно МСФО (JFRS)3 вся сумма разницы немедленно признается убытком отчетного периода.

В результате приобретения бизнеса между компанией-покупателем и приобретаемой компанией могут возникнуть отношения «материнская компания - дочерняя компания», когда предметом сделки становится покупка голосующих акций приобретаемой компании. При этом сохраняется юридическая обособленность компании-покупателя и приобретаемой компании.

Гудвилл отражается в качестве актива, который тестируется на предмет обесценения минимум ежегодно или чаще - при наличии признаков возможного обесценения.

В редких случаях, например при покупке залогового имущества по выгодной для компании-покупателя цене, вместо гудвилла в финансовой отчетности, возможно, будет признана прибыль.

Если приобретено менее 100% голосующих акций, акционеры приобретенной компании подразделяются на основных (мажоритарных), которым принадлежит контроль над компанией, и ми-норитарных, которые, владея правом на часть чистых активов и прибыли приобретенной компании, не имеют контроля над ней. В консолидированной отчетности материнской компании появляется статья «Доля участия (владения), не обеспечивающая контроля». Доля участия, не обеспечивающая контроля, - это доля в капитале дочерней компании, которая не принадлежит прямо или косвенно материнской компании консолидируемой группы. В консолидированном балансе объединенной компании доля участия, не обеспечивающая контроля, отражается в разделе «Капитал» отдельно от капитала материнской компании.

Материнской компании предоставлен выбор измерять долю участия либо по ее справедливой стоимости, либо пропорционально стоимости чистых идентифицируемых активов.

ПРИМЕР 11.3

Используя данные предыдущего примера, необходимо определить долю участия, не обеспечивающую контроля.

1. Доля компании А в идентифицируемых чистых активах - 70%.

2. Доля миноритарных акционеров (доля меньшинства) в капитале компа

нии С-30% (100 - 70).

3. Доля участия, не обеспечивающая контроля, в справедливой стоимости

идентифицируемых чистых активов компании - 960 млн долл. (3200 х 30:100).

В консолидированном балансе компании А на дату приобретения бизнеса в составе капитала будет отражена доля участия, не обеспечивающая контроля, равная 960 млн долл.

Подробно учет инвестиций в дочерние компании, определение гудвилла и доли меньшинства и включение статей отчетности дочерних компаний в отчетность материнской компании рассмотрены в МСФО 27 «Консолидированная и индивидуальная финансовая отчетность».

IFRS 3 заменяет IAS 22 «Объединение компаний» с 31 марта 2004 года. Объединение бизнеса в соответствии с IFRS 3 происходит по методу покупки. Покупатель учитывает приобретаемые идентифицируемые активы, обязательства и условные обязательства приобретаемой компании по их справедливой стоимости на дату приобретения. Гудвилл, который возникает при приобретении, впоследствии не амортизируется, а тестируется на предмет обесценения.

IFRS 3 «Объединения бизнеса (Business Combinations)» заменил ранее действовавший одноименный стандарт IAS 22 и представляет собой хороший пример конвергенции (convergence) между МСФО и US GAAP. Кроме этого, данный стандарт является хорошей иллюстрацией дальнейшего движения МСФО в сторону применения справедливой стоимости (Fair value) для оценки активов и обязательств компаний.

Разработка стандарта велась в рамках проекта конвергенции между МСФО и US GAAP и продолжалась с 2003 по 2004 год. Первый этап был завершен принятием стандарта 31 марта 2004 г. В настоящее время идет второй этап разработки стандарта.

Определения

При разработке IFRS 3 была проведена работа в части уточнения действующих дефиниций и установления новых:

Уточнено определение термина «объединения бизнеса (business combinations)» - это объединения отдельных компаний или бизнесов в одну компанию, составляющую отчетность (reporting entity);

Дано новое определение термина «бизнес (business)» и во всем стандарте вместо термина «деятельность (operations)» используется термин «бизнес»;

Дано новое определение термина «компании под общим контролем (entities under common control)».

Сфера применения IFRS 3

IFRS 3 применяется ко всем объединениям бизнеса, за исключением объединения:

Компаний, формирующих совместное предприятие (joint venture);

Компаний под общим контролем (entities under common control);

Компаний, объединенных только договором (entities brought together by contract only);

Компаний на взаимных началах (mutual entities).

Например, кооперативов, обществ взаимного кредита и т.п.

Метод объединения бизнеса

Все объединения бизнеса учитываются с применением метода покупки (purchase method). В соответствии с этим методом объединение бизнеса отражается в учете покупателя. IFRS 3 подробно разъясняет механизм действия данного метода.

Применение метода покупки требует последовательного осуществления следующих действий:

-

- определение покупателя;

Оценка стоимости объединения;

Распределение стоимости объединения между приобретенными активами, обязательствами и условными обязательствами.

В свою очередь каждое из последовательных действий определяется правилами, так определение покупателя производится на основе признаков, установленных в IFRS 3. Основный признак содержится в дефиниции «покупатель».

Покупатель (acquirer) - объединяющаяся компания (combining entity), которая получает контроль над другими объединяющимися компаниями или бизнесами.

Дополнительные признаки или индикаторы, определяющие покупателя в сделке, изложены в IFRS 3 п. 20-21.

Покупатель (acquirer) определяется в зависимости от дополнительных признаков, изложенных ниже:

-

- объединяющаяся компания, чья справедливая стоимость значительно больше справедливой стоимости другой компании;

Компания, передающая денежные средства или другие активы в обмен на голосующие акции;

Компания, менеджмент которой получает доминирующее положение в объединенной компании;

Компания, выпускающая долевые инструменты для процесса объединения;

Компания, чьи активы или доходы значительно превосходят аналогичные показатели другой компании.

-

- по отложенным расчетам при оценке требуется применение дисконтирования;

- их осуществление вероятно;

- существует их надежная оценка;

Условные выплаты (скидка или наценка) включаются в стоимость объединения на дату покупки в следующих случаях:

Критерии идентификации приобретенных специфических активов и обязательств следующие:

-

- нематериальные активы (intangible assets) - предполагается, что они соответствуют критерию вероятности получения экономических благ, и их можно достаточно надежно оценить;

- для готовой продукции и товаров покупатель должен использовать продажные цены за вычетом суммы расходов на продажу и обоснованной нормы прибыли, которая зависит от организации и стимулирования сбыта и величины прибыли для аналогичных видов готовой продукции и товаров;

- для незавершенного производства покупатель должен использовать продажные цены на готовую продукцию за вычетом затрат на завершение производства продукции, расходов на продажу и обоснованной нормы прибыли, зависящей от организации и стимулирования сбыта и величины прибыли для аналогичных видов готовой продукции и товаров;

- для сырья и материалов покупатель должен использовать текущую стоимость приобретения аналогичных сырья и материалов;

- на основе цен на активном рынке согласно требованиям IAS 38;

- если активного рынка не существует, на основе затрат, которые покупатель понес бы по объекту нематериальных активов при совершении сделки с независимой желающей заключить такую сделку стороной, то есть на базе имеющейся у покупателя информации согласно IAS 38;

Резервы на реструктуризацию (restructuring provisions) - покупатель более не может признавать затраты на планируемую реструктуризацию в составе гудвилла (goodwill);

Условные обязательства (contingent liabilities) - должны признаваться в учете покупателя по справедливой стоимости, если она может быть надежно определена на дату покупки. В дальнейшем следует руководствоваться IAS 37 «Резервы, условные обязательства и условные активы (Provisions, Contingent Liabilities and Contingent Assets). В Приложении «В» к IFRS 3 дано подробное руководство по определению справедливой стоимости активов и обязательств, приобретенных организацией. IFRS 3 требует от покупателя учитывать чистые активы приобретаемой компании по их справедливой стоимости на дату покупки. Для отнесения затрат на объединение покупатель должен определять справедливую стоимость отдельных видов активов и обязательств следующим образом:

Для финансовых инструментов, обращающихся на активном рынке, покупатель должен использовать текущие рыночные цены;

Для финансовых инструментов, не обращающихся на активном рынке, покупатель должен использовать оценочную стоимость, которая учитывает такие показатели как отношение цены акции к доходу, дивидендный доход и ожидаемые темпы роста сопоставимых инструментов компаний с аналогичными характеристиками;

Для дебиторской задолженности и других идентифицируемых активов покупатель должен использовать дисконтированную стоимость, определенную по текущим процентным ставкам за вычетом сумм сомнительных долгов и расходов на инкассирование;

Для нематериальных активов покупатель должен определять их справедливую стоимость:

Для налоговых активов и обязательств покупатель должен использовать сумму налоговых льгот, связанных с убытками от налогообложения, или налогами к оплате в соответствии с IAS 12 «Налоги на прибыль», признаваемых с учетом перспектив налогообложения объединенной компании;

Для кредиторской задолженности, векселей к оплате, долгосрочных обязательств, полученных авансов и других требований необходимо использовать дисконтированную стоимость обязательств, определенных с использованием соответствующих текущих процентных ставок;

Для обременительных договоров и других идентифицируемых обязательств приобретаемой компании покупатель должен использовать дисконтированную стоимость выплат по погашению обязательств, определенных по соответствующим текущим процентным ставкам;

Для условных обязательств приобретаемой компании покупатель должен использовать суммы, которые запросила бы третья сторона для принятия на себя этих условных обязательств. Подобная сумма должна отражать все ожидаемые платежи, а не один самый вероятный платеж или ожидаемый максимальный (минимальный) платеж.

Применение дисконтирования

Дисконтирование не требуется для краткосрочной дебиторской задолженности и других краткосрочных идентифицируемых активов, если только эффект дисконтирования не является существенным.

Величина налоговых активов и налоговых обязательств определяется с учетом переоценки чистых активов до справедливой стоимости и не подлежит дисконтированию.

Дисконтирование не требуется для краткосрочных обязательств, если только эффект дисконтирования не является существенным.

Методы определения дисконтированной стоимости также могут использоваться для определения справедливой стоимости.

Гудвилл (Goodwill)

Гудвилл (Goodwill) - будущие экономические выгоды, возникающие за счет активов, которые невозможно отдельно идентифицировать и признать в учете.

В балансе признается только положительный гудвилл в сумме превышения стоимости покупки над приобретенной долей в справедливой стоимости идентифицируемых активов, обязательств и условных обязательств по состоянию на дату покупки.

IFRS 3 определяет метод учета объединения бизнеса - по первоначальной стоимости за минусом обесценения (impairment).

Амортизация на гудвилл не начисляется; вместо этого ежегодно проводится тест на обесценение в соответствии с IAS 36 «Обесценение активов (Impairment of Assets)».

Отрицательная разница между стоимостью объединения бизнеса и долей чистых активов приобретенной компании (отрицательный гудвил) сразу отражается в Отчете и прибылях и убытках.

Временные оценки

Если после объединения бизнеса не представляется возможным оценить справедливую стоимость всех активов, обязательств и условных обязательств приобретенной компании к концу периода, в котором произошло объединение, то в целях подготовки финансовой отчетности покупатель должен учитывать покупку с использованием временных оценок.

Например, приобретение дочерней компании в конце года (ноябрь) приводит к тому, что на конец финансового года некоторые иностранные активы приобретенной компании еще не оценены по справедливой стоимости. В данном случае нужно использовать временные оценки.

Покупатель должен отражать любые корректировки этих временных оценок в течение двенадцати месяцев после даты покупки и использовать скорректированные значения начиная с даты покупки. Любая амортизация активов будет начисляться начиная с даты покупки, а не с даты внесения корректировок в отношении временных оценок.

Корректировка временных оценок является ретроспективной корректировкой, которая должна быть приурочена к дате покупки.

Стоимость гудвилла определяется на дату покупки с учетом возможной ее корректировки в связи с последующим уточнением оценки активов, обязательств и условных обязательств приобретенной компании.

Сопоставимая информация в финансовой отчетности должна корректироваться в связи с уточнением временных оценок.

После того как будет готова первая финансовая отчетность, корректировки в нее могут вноситься только для исправления допущенных ошибок в соответствии с IAS 8.

В первую финансовую отчетность после объединения компаний, после того как эта отчетность подготовлена, не должны вноситься корректировки показателей в связи с изменениями в бухгалтерских оценках.

IAS 8 требует от компаний ретроспективной корректировки ошибок и представления финансовой отчетности таким образом, как если бы эта ошибка не была допущена, путем пересмотра сопоставимой информации за предыдущие отчетные периоды, в которых были сделаны ошибки.

Оценка статьи финансовой отчетности, подлежащей корректировке, должна рассчитываться таким образом, как если бы покупка компании учитывалась по справедливой стоимости по состоянию на дату покупки. При этом стоимость гудвилла корректируется ретроспективно на сумму корректировки.

Отложенные налоговые активы

IFRS 3 устанавливает порядок признания отложенных налоговых активов при составлении первой финансовой отчетности после объединения бизнеса.

В основу порядка признания положены критерии признания активов в качестве отдельных активов. Поэтому, если потенциальная выгода приобретаемой компании от переноса убытков в уменьшение налогооблагаемой прибыли будущих периодов или от других отложенных налоговых активов не соответствовала критериям признания в качестве отдельного актива на дату объединения, но впоследствии эти критерии были удовлетворены, покупатель должен признать эту выгоду в качестве отложенного возмещения налога в отчете о прибылях и убытках в соответствии с IAS 12 «Налоги на прибыль».

Покупатель должен также уменьшить балансовую стоимость гудвилла на равнозначную сумму и признать это уменьшение в качестве расхода. Однако компания может применять требования IFRS 3 к гудвиллу, признанному в учете до 31 марта 2004 года, при условии, что компания также будет перспективно применять требования IAS 36 и IAS 38.

Раскрытие информации в отчетности

Раскрывается информация о сути и финансовых результатах объединений, произошедших:-

- за отчетный период;

За период после отчетной даты.

-

- названия и характеристику видов деятельности объединяющихся компаний;

Дату покупки;

Стоимость объединения и составляющие этой стоимости, включая любые затраты, имеющие непосредственное отношение к объединению бизнеса.

-

- количество выпущенных или выпускаемых акций;

Справедливая стоимость этих акций, а также основа, используемая для определения их справедливой стоимости.

В том случае, если на дату обмена объявленная цена размещения акций существует, но не использовалась в качестве основы для определения стоимости объединения, этот факт следует раскрывать вместе с:

-

- причинами, по которым объявленная цена размещения не использовалась;

Методом и допущениями, которые использовались для определения справедливой стоимости акций;

Общей суммой разницы между справедливой стоимостью акций и объявленной ценой размещения.

-

- подробное описание всех видов деятельности, от которых компания решила отказаться в результате объединения;

Суммы, признанные на дату покупки, по каждому классу активов, обязательств и условных обязательств приобретаемой компании, и если только такое раскрытие не считается нецелесообразным, покупатель должен также раскрывать балансовую стоимость каждого из этих классов, определенную в соответствии с МСФО непосредственно перед объединением.

-

- суммой, признанной в отчете о прибылях и убытках в качестве отрицательного гудвилла, и линейной статьей, в которой она была признана с объяснением, почему это было сделано;

Описанием факторов, повлиявших на увеличение стоимости и признание гудвилла, т.е. описанием каждого нематериального актива, который не был признан отдельно от гудвилла, и объяснением, почему справедливая стоимость актива не может быть надежно оценена, или описанием характера любого отрицательного гудвилла;

Суммой прибыли приобретаемой компании с даты покупки до отчетной даты, включенной в финансовую отчетность покупателя за соответствующий период.

Если первоначальный метод учета объединения, которое произошло в отчетном периоде, был определен как временный, соответствующий факт также должен раскрываться с указанием причин, почему метод учета является временным.

Покупатель должен раскрывать следующую информацию, кроме случаев, когда такое раскрытие считается нецелесообразным:

-

- выручку объединенной компании за период, как если бы дата покупки для всех объединений, имевших место в течение периода, соответствовала бы началу этого периода;

Прибыль объединенной компании за период, как если бы дата покупки для всех объединений, произведенных в течение периода, соответствовала бы началу этого периода.

Покупатель должен раскрывать информацию по каждому объединению компаний, которое имело место после отчетной даты, но до даты утверждения финансовой отчетности, кроме случаев, когда такое раскрытие считается нецелесообразным. Если такое раскрытие нецелесообразно, этот факт должен быть отмечен с указанием причин.

Покупатель должен раскрывать информацию, которая помогает пользователям финансовой отчетности оценить динамику финансового результата, исправлений ошибок и других корректировок, признанных в текущем отчетном периоде и имеющих отношение к объединениям бизнеса, которые произошли в текущем или предыдущих отчетных периодах.

Покупатель должен раскрывать следующую информацию:

-

- сумму и объяснение возникновения любой прибыли (или убытка), признанной в текущем периоде, которая:

- имеет отношение к приобретенным идентифицируемым активам, обязательствам, условным обязательствам, учтенным при объединении бизнеса, которое произошло в текущем или предыдущем отчетных периодах;

- имеет такой размер, характер или влияние, которое представляет важное значение для понимания результатов деятельности объединенной компании;

Информацию об исправлении ошибок, которую требуется раскрывать согласно IAS 8, по любым идентифицируемым активам, обязательствам или условным обязательствам приобретаемой компании, или об изменениях в стоимости этих показателей.

Компания должна приводить сверку балансовой стоимости гудвилла на начало и конец отчетного периода, показывающую:

-

- валовую стоимость гудвилла и накопленные убытки от его обесценения на начало периода;

Дополнительный гудвилл, признанный в течение периода, за исключением гудвилла, включенного в группу активов, предназначенных для выбытия, которые при покупке отвечают критериям активов, классифицируемых как предназначенные для продажи в соответствии с IFRS 5;

Корректировки, возникающие в результате последующего признания отложенных налоговых активов в течение периода;

Гудвилл, включенный в группу активов, предназначенных для выбытия, классифицируемых как предназначенные для продажи в соответствии с IFRS 5, и гудвилл, который перестает признаваться в течение периода и который не был включен в группу активов, предназначенных для выбытия, классифицируемых как предназначенные для продажи;

Убытки от обесценения, признанные в течение периода, в соответствии с IAS 36;

Чистые курсовые разницы, возникающие в течение периода, в соответствии с IAS 21;

Любые другие изменения в балансовой стоимости в течение периода;

Валовую сумму и накопленные убытки от обесценения на конец периода.

Второй этап проекта

«Объединения бизнеса»

В данной статье рассмотрены основные вопросы, регулирующие отражение в финансовой отчетности объединения бизнеса согласно IFRS 3, являющегося результатом первого этапа проекта. Однако работа по второму этапу проекта «Объединения бизнеса» продолжается.

Основными элементами второго этапа проекта являются:

-

- совместный проект Правления Комитета МСФО (IASB) и Совета по стандартам финансового учета (FASB) США;

Одновременное изменение IAS 27 «Консолидированная и отдельная финансовая отчетность» (Consolidated and Separate Financial Statements).

Кроме информации о состоянии работы на втором этапе, необходимо отметить некоторые предлагаемые изменения IFRS 3, которые затрагивают следующие вопросы:

-

- расширение сферы применения;

Использование модели экономического субъекта (economic entity model) для учета операций с миноритарными акционерами;

Признание гудвилла в отношении долей участия, не дающих контроля;

Признание по справедливой стоимости условных активов и условных обязательств приобретенной стороны.

М.И. Суркова

RSM Топ-аудит

МСФО 3 устанавливает типовые правила учета, которыми должны руководствоваться компании при совершении сделок по объединению бизнеса. В МСФО 3 раскрывается, что это могут быть за объединения, на какие случаи прописанные стандарты не распространяются, а также какие шаги следует предпринять бухгалтеру, чтобы корректно отразить финансовый результат такого объединения.

Что такое объединение бизнеса и каким образом его следует оценивать?

Как следует из стандарта МСФО (IFRS) 3, под объединением бизнеса понимается сделка или иные обстоятельства, в результате которых к лицу переходят права контроля над одной или сразу несколькими компаниями (п. В5 приложения В МСФО 3 , утвержденного приказом Минфина России от 28.12.2015 № 217н).

Итак, если произошло объединение, к примеру, нескольких фирм, то в силу указаний стандарта необходимо оценить стоимость приобретенной фирмы. Причем сделать это нужно, используя так называемый метод приобретения.

Как следует из стандарта, указанный метод состоит из следующих основных этапов (пп. 4, 5 МСФО 3 ):

- выяснить, кто является реальным покупателем бизнеса;

- определить, на какую дату произошло объединение;

- оценить, какова справедливая стоимость активов и обязательств фирмы, которую приобрел покупатель;

- выяснить, какова неконтролирующая доля участия в купленной организации;

- определить, насколько справедливая сумма (иное вознаграждение) была передана продающей стороне по сделке, после чего определить гудвилл.

ОБРАЩАЕМ ВНИМАНИЕ! При этом гудвилл представляет собой деловую репутацию фирмы, т. е. то, что в будущем принесет компании весомые реальные экономические блага при том, что на текущий момент оно не может быть оценено и учтено отдельно.

В каких случаях нельзя применить правила учета, прописанные в МСФО 3?

Несмотря на то что цель создания рассматриваемого стандарта — регламентация в учете операций по приобретению одной стороной (бизнесом) контроля над другой (компанией), на практике может возникнуть ситуация, при которой применение стандартов МСФО 3 будет невозможно.

Сам текст документа-стандарта к таким ситуациям относит следующие:

- Объединение происходит в результате заключения соглашения о совместном предпринимательстве. На этот случай существует другой регламентирующий документ (МСФО (IFRS) 11).

- Покупатель приобретает активы (один или группу), которые не составляют собой бизнес. Ведь в данном случае лицо получает фактический контроль над каким-либо имуществом или имущественным правом, которые в своей совокупности не приводят к возникновению гудвилла. Поэтому следует распределить стоимость между всеми активами группы согласно их справедливой стоимости (п. 2 МСФО 3 ).

ОБРАЩАЕМ ВНИМАНИЕ! Указанное правило применяется и в ситуации, когда покупается нематериальный актив. Тогда фирме следует ориентироваться на положения МСФО (IAS) 38.

- в результате сделки по покупке одной компанией другой происходит объединение фирм под общим контролем третьей стороны. Это происходит, к примеру, когда собственник, который владеет двумя фирмами, продает одной из таких подконтрольных фирм вторую. В таком случае для собственника новый актив не появляется, а происходит переструктурирование уже имеющихся. Поэтому оценивать операцию по справедливой стоимости (как того требует МСФО 3 ) не имеет смысла.

Когда реальным приобретателем может выступать продающая сторона?

Итак, первое, что, в силу требований стандарта, необходимо сделать при объединении бизнеса, к примеру, двух фирм, — корректно определить реального покупателя.

Несмотря на то что обычно та сторона, которая выступает в терминах договора покупателем, и получает контроль над приобретенным бизнесом, может сложиться и иная ситуация — когда лицо, формально выступающее покупателем, не получает действительного контроля над приобретенной фирмой. Такое возможно, к примеру, если покупатель (фирма А) приобретает у прежнего собственника (фирмы Б) контрольный пакет акций компании (фирма В) за счет средств, полученных взаймы от фирмы В.

В таком случае, несмотря на то что акции и право контроля юридически переходят к фирме А, реальный контроль переходит к организации В. В связи с этим акции (т. е. активы) и соответствующие обязательства именно фирмы А должны подлежать оценке, поскольку в силу указаний анализируемого стандарта будет считаться, что организация В выступает покупателем, а к ней уже присоединяется компания А.

Что важно помнить при определении даты покупки бизнеса?

Как следует из п. 8 МСФО 3 , дата покупки бизнеса — это день, когда фирма-покупатель получила право осуществлять определяющее влияние на деятельность приобретенной организации.

Как видно из определения, момент наступления указанного обстоятельства может быть неоднозначным, поэтому вокруг вопроса определения такой даты часто возникают споры.

П. 9 стандарта устанавливает, что по общему правилу такой датой является дата закрытия сделки (т. е. день, когда покупатель передал продавцу определенную договором сумму вознаграждения, а также получил приобретенные активы и обязательства, составляющие собой бизнес).

Однако дата покупки в целях учета может наступить и раньше, если:

- В письменном соглашении закреплено, что контроль к покупателю переходит в день, предшествующий дате закрытия. Тогда именно с этой даты фирма-покупатель начинает управлять текущей деятельностью купленного бизнеса и формировать его политику.

- До даты закрытия фирма-покупатель назначила в Совете директоров приобретенного предприятия большинство своих членов.

- Финансовые потоки перераспределились в пользу компании-приобретателя до того, как наступила дата закрытия сделки.

На что нужно обратить внимание при оценке покупаемого бизнеса?

Итак, после предыдущих шагов в учете необходимо отразить оценочную стоимость приобретенных активов и обязательств (бизнеса).

Для этого фирма-покупатель заключает отдельный договор с оценочной организацией, которая и составляет нужный отчет.

ВАЖНО! Покупающей стороне особо следует заострить внимание на выборе такой оценочной фирмы. Ведь для корректных результатов оценки важно, чтобы у фирмы был соответствующий опыт — как отраслевой, так и технический (работа согласно стандартам МСФО).

Но наиболее потенциально проблемный момент — корректная оценка нематериальных активов приобретенной организации. Ведь может случиться так, что какое-либо специфическое имущественное право не будет учтено оценкой, что в итоге приведет к неверно отраженной стоимости приобретения в бухучете. К примеру, если организация купила ферму, то невключение в состав нематериальных активов фермы права аренды земли сельскохозяйственного назначения может привести к большой разнице между фактической и действительной стоимостью бизнеса.

ОБРАЩАЕМ ВНИМАНИЕ! Как правило, на то, что какой-либо нематериальный актив недооценен, указывает неадекватно большой гудвилл от сделки.

Как оценивается неконтролирующая доля?

На следующем этапе покупатель должен провести оценку неконтролирующей доли в приобретенном бизнесе, а именно оставшейся доли участия в приобретенной компании, которая не принадлежит покупателю.

МСФО 3 разрешает произвести оценку такой доли как посредством определения ее справедливой стоимости, так и с использованием иных подходов к оценке.

ВАЖНО! При этом компании следует иметь в виду, что справедливая оценка контролирующей и неконтролирующей долей (доли покупателя и не принадлежащей покупателю) может отличаться. По причине того, что в стоимость контролирующей доли помимо оценки непосредственно активов и обязательств входит еще и «надбавка за контроль».

О плане счетов в МСФО см. в статье .

Какие сложности могут возникнуть с оценкой переданного возмещения и гудвилла от сделки?

Переданное возмещение, как правило, определить несложно: это сумма денежных средств, которую получает продавец за свой бизнес. Однако иногда возможны и сложности. К примеру, если условия договора предусматривают уплату покупателем дополнительной суммы в том случае, если предприятие покажет определенные договором результаты за нужный промежуток времени. Это условное возмещение, которое также должно быть оценено в учете с привлечением оценщика.

Итак, после завершения всех описанных выше шагов фирма должна оценить гудвилл от сделки. А именно: сложить переданное возмещение, оценку неконтролирующей доли и стоимость имевшейся ранее доли (у покупателя) в приобретенной фирме. После чего вычесть из этой суммы величину чистых активов приобретенного предприятия.

Сложность заключается в том, что иногда гудвилл может получиться отрицательным. Это значит, что фирма купила предприятие по заниженной цене, т. е., говоря в терминах МСФО 3 , совершила выгодную покупку.

ОБРАЩАЕМ ВНИМАНИЕ! В таком случае п. 36 рассматриваемого стандарта требует, чтобы фирма-покупатель повторно провела оценку всех приобретенных активов и обязательств бизнеса. И только если после повторных расчетов результат не изменился, можно отражать в учете прибыль.

Итоги

Правильная оценка приобретенного компанией бизнеса сопряжена со множеством подводных камней. В частности, сложности могут возникнуть не только с определением реального размера активов и обязательств покупаемой компании, но и с выяснением, кто является действительным покупателем по сделке. Кроме того, нельзя забывать, что если гудвилл получился отрицательным, то нужно повторно оценить купленный бизнес, прежде чем отражать в учете прибыль.

Рассмотрим основные положения IFRS 3 и вопросы, касающиеся применения этого стандарта при объединении бизнесов.

Когда следует применять IFRS 3 и когда IFRS 10?

В чем разница между МСФО (IFRS) 3 «Объединения бизнесов» и МСФО (IFRS) 10 «Консолидированная финансовая отчетность»?

Чтобы ответить на эти вопросы, рассмотрим основные положения IFRS 3, касающиеся вопросов консолидации.

Какова цель МСФО (IFRS) 3?

Целью МСФО 3 «Объединения бизнесов» является повышение уместности, надежности и сопоставимости информации, которую отчитывающаяся организация представляет в своих финансовых отчетах об объединении бизнеса и его последствиях.

В частности, МСФО (IFRS) 3 устанавливает принципы и требования в отношении того, как приобретатель бизнеса:

- Признает и оценивает приобретенные активы, принятые обязательства и любые неконтролирующие доли (NCI, от англ. "non-controlling interest") в приобретаемой компании;

- Признает и оценивает гудвил, полученный при объединении бизнеса, или доход от сделки по приобретению;

- Определяет, какую информацию об объединении бизнеса следует раскрывать.

В чем разница между МСФО (IFRS) 3 и МСФО (IFRS) 10?

Хотя может показаться, что в IFRS 10 «Консолидированная финансовая отчетность» и IFRS 3 рассматривают одни и те же вопросы, это не совсем так.

Оба стандарта действительно касаются объединения бизнеса и отражения его в финансовой отчетности.

Но в то время как IFRS 10 определяет контроль над бизнесом и предписывает конкретные процедуры консолидации, IFRS 3 в большей степени посвящен оценке статей консолидированной финансовой отчетности , таких как гудвил, неконтролирующие доли участия и т. д.

Если вы планируете заняться консолидацией, вам необходимо применять оба стандарта, а не только один или другой.

Это объединение бизнеса или нет?

Любой инвестор, собирающийся сделать некоторые инвестиции, должен определить, является ли эта сделка или событие объединением бизнеса или нет.

МСФО (IFRS) 3 требует, чтобы приобретенные активы и обязательства образовывали собой бизнес, в противном случае это не объединение бизнеса, и инвестор должен будет учитывать такую сделку в соответствии с другими стандартами МСФО.

С точки зрения стандарта IFRS 3 бизнес состоит из 3-х элементов:

- Вход (упоминается также как «вклад», он англ. "input") - любой экономический ресурс, который создает или может давать отдачу (создавать выход), когда к нему применяется один или несколько процессов. Например, внеоборотные активы и т. д.;

- Процесс ("process") - любая система, стандарт, протокол, соглашение или правило, которое при применении ко входу(-ам) создает выход. Например, процесс управления рабочей силой и т. д.

- Выход (упоминается также как «отдача» или «результат», он англ. "output") - результат взаимодействия входов и процессов, выражающийся в виде дивидендного дохода, снижении издержек или других экономических выгодах для инвесторов или других владельцев.

Что такое метод приобретения?

Как только инвестор приобретает дочернее предприятие, он должен применять к каждому объединению бизнеса метод приобретения.

Теперь вы можете спросить: в чем разница между методом приобретения и процедурами консолидации?

Метод приобретения (от англ. "acquisition method") - это просто часть процедур консолидации, которые вам нужно выполнить.

Поэтому, когда вы готовите консолидированную финансовую отчетность, вы должны начать с правильного применения метода приобретения, затем убрать из отчетности общие внутригрупповые операции и т. д.

Метод приобретения включает в себя 4 этапа:

- Определение приобретателя,

- Определение даты приобретения,

- Признание и оценка приобретенных активов, принятых обязательств и любых неконтролирующих долей участия в приобретаемой компании;

- Признание и оценка гудвила или дохода от сделки по приобретению.

Уточним, что представляют собой эти этапы.

Этап 1: Определение приобретателя.

В большинстве случаев это просто - покупатель (или приобретатель, от англ. "acquirer") обычно является инвестором, который делает инвестиции или приобретает дочернее предприятие.

Иногда ситуация не так очевидна. Наиболее распространенным примером является слияние. Когда две компании объединяются и создают только одну компанию, компания-покупатель обычно является более крупной стороной сделки - с более высокой справедливой стоимостью.

Тем не менее, в приложении к МСФО (IFRS) 3 есть руководство по применению (параграфы B14-B18), которые разъясняют, как поступать в подобной ситуации.

Этап 2: Определение даты приобретения.

Дата приобретения ("acquisition date") - это дата, на которую приобретатель получает контроль над приобретаемой компанией.

Обычно это дата, когда покупатель юридически передает вознаграждение (т.е. делает платеж), приобретает активы и принимает на себя обязательства приобретаемой компании.

Дата приобретения зависит от договорных условий письменного соглашения, если оно существует.

Этап 3: Признание и оценка приобретенных активов, принятых обязательств и любых неконтролирующих долей участия в приобретаемой компании.

3.1 Приобретенные активы и обязательства.

Покупатель или инвестор должен признать все идентифицируемые приобретенные активы, обязательства и неконтролирующие доли участия в приобретаемой компании отдельно от гудвила.

Поэтому будьте осторожны, поскольку иногда у приобретаемой компании может быть какой-то непризнанный актив, и инвестор должен признать этот актив, если он соответствует критериям признания.

Например, у дочерней компании может быть некоторые непризнанные нематериальные активы, отвечающие критерию разделения. В таком случае приобретателю необходимо также признать эти активы.

Все активы и обязательства оцениваются по справедливой стоимости на дату приобретения.

Зачастую инвесторы должны выполнять «корректировки справедливой стоимости» на дату приобретения, поскольку у приобретаемой компании активы и обязательства часто оцениваются по-другому - по себестоимости за вычетом накопленной амортизации и т. д.

Однако есть некоторые исключения из правила оценки по справедливой стоимости:

- Условные обязательства (МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы»);

- Налог на прибыль (МСФО (IAS) 12 «Налоги на прибыль»);

- Вознаграждения работникам (МСФО (IAS) 19 «Вознаграждения работникам»);

- Компенсирующие активы;

- Обратно приобретенные права;

- Выплаты на основе акций (МСФО (IFRS) 2 «Выплаты на основе акций»);

- Активы, предназначенные для продажи (МСФО (IFRS) 5 «Внеоборотные активы, предназначенные для продажи, и прекращенная деятельность»).

3.2 Неконтролирующая доля участия.

Неконтролирующая доля участия или доля неконтролирующих акционеров (от англ. "non-controlling interest") - это доля капитала в дочерней компании, не относящаяся, прямо или косвенно, к материнской компании.

Например, когда инвестор приобретает 100%-ную долю в компании, тогда неконтролирующей доли участия нет, поскольку инвестор полностью владеет акциями дочерней компании.

Однако, когда инвестор приобретает менее 100%, скажем, 80%, тогда доля неконтролирующих акционеров составляет 20%, так как 20% чистых активов дочерней компании принадлежит кому-то другому.

МСФО (IFRS) 3 допускает 2 метода оценки неконтролирующей доли участия:

- Соразмерная доля в признанных чистых активах приобретаемой компании (т.е. пропорционально доле чистых активов).

Выбор метода оценки неконтролирующей доли участия напрямую влияет на размер признанного гудвила, как вы показано в примере, приведенном далее.

Этап 4: Признание и оценка гудвила или дохода от сделки по приобретению.

Гудвил - это актив, представляющий собой будущие экономические выгоды, возникающие из других активов, приобретенных при объединении бизнеса, которые не признаются отдельно.

Он рассчитывается как разница между:

- совокупностью значений:

- Справедливая стоимость переданного вознаграждения;

- Сумма любых неконтролирующих долей участия;

- При объединении бизнеса, достигнутом поэтапно: справедливая стоимость доли, имевшейся у приобретателя ранее;

- и справедливой стоимостью чистых активов и обязательств приобретаемой компании на дату приобретения.

Гудвил =

(Справедливая стоимость переданного вознаграждения +

Неконтролирующая доля участия +

FV имеющихся долей участия)

- FV чистых активов

Гудвил может быть как положительным, так и отрицательным:

- Если гудвил положительный, то вы признаете его как нематериальный актив и проводите ежегодный тест на обесценение;

- Если гудвил отрицательный, то это доход от сделки по приобретению. В этом случае следует:

- Проанализировать признанные активы и обязательства, неконтролирующие доли участия (т. е. проверить, не была ли допущена ошибка при их оценке и признании);

- Если ошибки не обнаружены и гудвил по-прежнему отрицательный, признать доход от сделки по приобретению в составе прибыли или убытка (на дату приобретения).

Переданное вознаграждение оценивается по справедливой стоимости, включая любое условное возмещение. Последующее изменение переданного вознаграждения учитывается в зависимости от первоначального признания.

Пример оценки гудвила и неконтролирующей доли участия по МСФО (IFRS) 3.

Материнская компания A приобретает 80% акций дочерней компании B за 100 000 д.е.

На дату приобретения совокупная стоимость идентифицируемых активов и обязательств компании B в соответствии с IFRS 3 составляет 110 000 д.е.

Справедливая стоимость неконтролирующей доли участия (оставшаяся 20% акций) составляет 25 000 д.е. Эта сумма была определена с учетом рыночной цены обыкновенных акций компании B до момента приобретения.

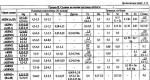

Рассчитаем гудвил и неконтролирующую долю участия, используя оба метода, упомянутых в этапе 3. Результаты приведены в таблице ниже. Обратите внимание на отличия:

| Метод оценки неконтролирующей доли участия. | ||

|---|---|---|

|

Справедливая стоимость |

Пропорциональная доля в чистых активах компании B |

|

|

Переданное вознаграждение |

||

|

рассчитывается как: |

FV, по рыночной цене акций компании B |

20% от чистых активов компании B в размере 110 000 д.е. |

|

(-) чистые активы компании B |

||

|

Гудвил |

||

Дополнительное руководство по отдельным операциям.

Помимо вышеприведенных правил применения метода приобретения, МСФО (IFRS) 3 дает рекомендации относительно следующих операций:

Объединение бизнеса осуществляется поэтапно.

Покупатель переоценивает ранее приобретенную долю в приобретаемой компании по справедливой стоимости на дату приобретения и признает полученный доход или расход, если таковые имеются, в составе прибыли или убытка или прочего совокупного дохода, если это необходимо.

Затраты на приобретение.

Затраты на выпуск долговых или долевых инструментов учитываются в соответствии с МСФО (IFRS) 9 «Финансовые инструменты». Все прочие издержки, связанные с приобретением, должны быть отнесены на расходы.

Предшествующие отношения.

Если приобретатель и приобретаемая компания являются участниками ранее существовавших отношений, эти отношения должны учитываться отдельно от объединения бизнеса.

Обратно приобретенные права.

Обратно приобретенное право, признанное в качестве нематериального актива, амортизируется в течение оставшегося срока действия договора, по котором было предоставлено это право. Покупатель, который впоследствии продает повторно приобретенное право третьему лицу, включает балансовую стоимость нематериального актива в прибыль / убыток от продажи.

Условные обязательства.

Приобретатель признает условное обязательство при объединении бизнеса (в отличие от МСФО (IAS) 37), даже если погашение обязательства является отдаленным. С момента первоначального признания и до момента погашения, аннулирования или истечения обязательства, приобретатель должен оценивать условное обязательство, признанное при объединении бизнеса, выше суммы, определенной в соответствии с МСФО (IAS) 37, и первоначально признанной суммы за вычетом накопленной суммы доходов в соответствии с МСФО (IFRS) 15 «Выручка по договорам с покупателями» .

Стандарт МСФО (IFRS) 3 также предписывает ряд раскрытий.

С примером консолидации отчетов о финансовом положении материнской и дочерней компании .